Экономическая «мощь»

Я не верю, что в 2024 году будет рецессия. Чтобы понять, почему, рассмотрим ключевые факторы роста ВВП.

Рост ВВП — это расходы частного сектора (включая чистый экспорт и инвестиции), а также чистые государственные расходы. Чистые государственные расходы — это государственные расходы за вычетом налоговых поступлений.

Когда правительство тратит деньги, имея дефицит, это способствует чистому увеличению ВВП.

Концептуально это имеет смысл – правительство тратит деньги на покупку вещей и оплату труда персонала, в то же время оно изымает ресурсы из экономики через налогообложение. Поэтому, если правительство тратит больше, чем изымает, это стимулирует экономику.

Если правительство имеет огромный дефицит, это означает, что номинальный ВВП будет расти, если это не будет уравновешено потерями частного сектора. Впрочем, государственные расходы имеют мультипликативный эффект.

Правительство США увеличит расходы на оборону. Многие американцы будут производить пули и бомбы, а потом потратят эти деньги, построив офисные здания, рестораны и бары для обслуживания работников ОПК. Это мультипликативный эффект государственных расходов, поскольку они стимулируют активность частного сектора.

Поэтому трудно представить сценарий, при котором частный сектор может сократиться настолько, чтобы свести на нет чистую выгоду от роста ВВП, вносимую правительством. В последнем отчете за III квартал 2023 года номинальный ВВП США вырос на 6,3% при годовом дефиците около 8%. Если инфляция индекса потребительских цен ниже 6,3%, это говорит о положительном реальном росте ВВП.

Прогнозируется, что дефицит составит от 7% до 10% в 2024 году. Американская экономика, поддерживаемая щедрыми расходами правительства, будет активно работать, а среднестатистический избиратель будет вполне доволен растущим фондовым рынком, сильной экономикой и подавленной инфляцией.

Казначейские векселя

Йеллен не всесильна. Если она продаст триллионы долларов обязательств, цены на облигации упадут, а доходность вырастет. Это уничтожит любую выгоду для финансовой системы из-за паузы ФРС. Поэтому нужно найти финансовый пул, который будет готов выкупить огромное количество долга, не требуя роста доходности.

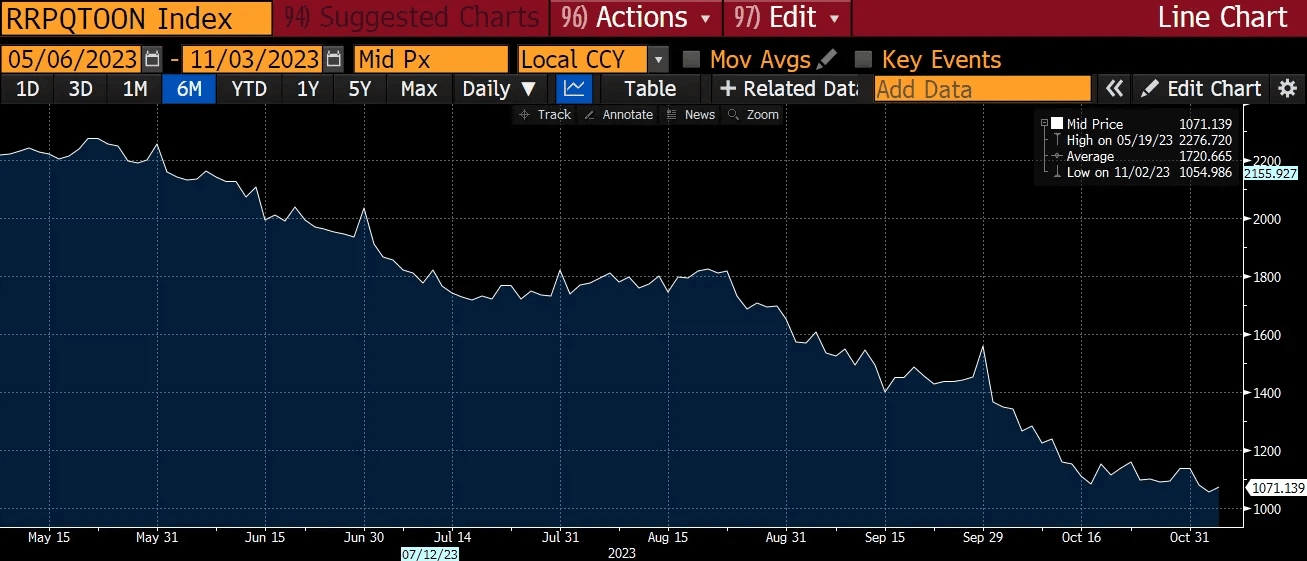

В настоящее время MMF держат примерно $1 трлн в RPP ФРС. Это означает, что доходность MMF близка к нижней границе ставки по федеральным фондам, которая составляет 5,25%.

MMF хранят деньги в ФРС, потому что кредитный риск ниже, и их деньги доступны на основе овернайт. Но если бы Минфин предложил больше казначейских векселей с более высокой доходностью, MMF перевели бы деньги из RPP в более прибыльные T-Bills.

В последнем квартальном финансовом отчете Минфин пообещал увеличить выпуск казначейских векселей. Ранее в июне этого года Йеллен возобновила заимствования после повышения потолка госдолга США, продав векселей на $824 млрд. При этом баланс RRP сократился на $1 трлн.

При сокращении баланса RRP растет ликвидность доллара. Об этом я подробно говорил в одном из предыдущих эссе.

Единственная опасность в том, что если будет увеличен общий счет казначейства (TGA), это сведет на нет положительные эффекты ликвидности. TGA в настоящее время составляет порядка $820 млрд, что выше их целевого показателя в $750 млрд. Поэтому я думаю, что TGA вряд ли продолжит расти — он либо останется на нынешнем уровне, либо сократится.

По мере истощения RRP на мировые рынки попадет $1 трлн ликвидности. Для их поглощения, вероятно, потребуется около полугода. Прежде чем я перейду к тому, как часть этих денег попадет в криптовалюты, рассмотрим, как другие центральные банки могут отреагировать на эти действия.

Слабый доллар

Когда количество долларов на рынке растет, их цена по отношению к другим валютам должна падать. Это отличная новость для Японии, Китая и Европы, которым для поддержки своих финансовых систем и рынков государственных облигаций, в конечном итоге, требуется печатать деньги.

Поскольку Народный банк Китая, Банк Японии и ЕЦБ не выпускают глобальную резервную валюту, быстрая эмиссия приведет к обесцениванию их валют по отношению к доллару. После ослабления политики ужесточения ФРС они наконец-то могут позволить себе смягчение без существенных последствий.

Кроме того, политика ФРС будет иметь наибольшее влияние из-за действительно ошеломляющих сумм. Это означает, что эмиссия Народного банка Китая, Банка Японии и ЕЦБ будет иметь меньшее влияние, чем ФРС, поэтому иена, юань и евро будут укрепляться по отношению к доллару США.

За счет этого центробанки смогут печатать деньги, спасать свои банковские системы и поддерживать свои рынки государственных облигаций. Кроме того, подешевеет импорт энергоносителей по долларовым ценам.

В результате, наряду с массированным вливанием долларовой ликвидности, произойдет соответствующее вливание в юань, иену и евро. Глобальный объем фиатных кредитов будет расти с настоящего момента до первой половины 2024 года.

«Плохая девочка» — новое эссе Артура Хейса. Краткий пересказ - INCRYPTED - Incrypted

Read More

No comments:

Post a Comment