Эта неделя будет чрезвычайно насыщенной событиями, которые способны серьезно влиять на курс доллара и евро в Украине. Причем это будут как международные новости, так и чисто украинские.

Из международных:

Заседание ФРС США 14 июня и ЕЦБ 15 июня по процентным ставкам. Уже с этого понедельника пару евро/доллар снова начнет лихорадить из-за приближающихся заседаний европейского и американского регуляторов. Это будет немедленно отражаться на курсе евро относительно гривны в Украине.

Пик скачков курса евровалюты на нашем рынке придется на период с 13 по 15 июня — накануне и во время оглашения решений по ключевым ставкам.

Ситуация явно неоднозначная. Борьба с инфляцией в Америке и Европе посредством постоянного повышения ключевых ставок во многом не срабатывает. Но другого рецепта, похоже, у чиновников Федрезерва и ЕЦБ просто нет. И тут для всех игроков валютного и фондового рынков возникают два главных вопроса: темпы поднятия ставок и предел их роста.

Я не меняю свой прогноз и предполагаю, что ФРС США поднимет ставку еще раз на 0,25% годовых — до 5,5% годовых, но это будет последнее поднятие ставки. Слишком уж много негативных последствий для всех рынков и самой экономики США несет в себе дальнейшее закручивание гаек Федрезервом. ЕЦБ также поднимет свою ключевую ставку на 0,25% — до 4% годовых, но с возможным ее дальнейшим ростом ближе к осени-зиме этого года.

Это приведет к колебаниям пары евро/доллар на этой неделе в пределах от 1,062 до 1,089 доллара за евро и, соответственно, к сильным колебаниям курса евро на украинском межбанке с 12 по 16 июня в пределах от 38,83 до 40,22 гривен за евро.

Кроме того, из международных факторов на поведение пары евро/доллар на этой неделе дополнительно повлияют:

13 июня — опубликование статистики по потребительским ценам в Германии и Испании, а также показателей экономических настроений по немецкому рынку и в целом по ЕС.

14 июня — американские данные по индексу потребительских цен, экономические прогнозы Федрезерва по США и, наконец, пресс-конференция ФРС по решениям по процентной ставке.

15 июня — данные по потребительским ценам во Франции, выступление главы Бундесбанка Йоахима Нагеля, опубликование данных по сальдо торгового баланса ЕС, а также заявление ЕЦБ по денежно-кредитной политике и оглашение решения ЕЦБ по процентной ставке с комментариями чиновников во время пресс-конференции.

К этому «миксу» важнейших экономических новостей американцы в этот день добавят еще свои данные по объемам розничных продаж, статистику по рынку труда и промышленной активности.

16 июня — будут опубликованы данные по потребительским ценам в Италии, а также данные по индексу потребительских цен в целом по ЕС. Снова выступит глава Бундесбанка Йоахим Нагель, также будут озвучены данные по уровню зарплаты в странах Евросоюза и индекс потребительских настроений Мичиганского университета США, и прогноз по уровню инфляции по июню в Америке.

Каждая из этих новостей сама по себе способна серьезно влиять на поведение фондового и валютного международного рынка. В итоге, ралли по паре евро/доллар и, соответственно, по курсу евро относительно гривны будут хорошим подарком для спекулянтов как в мире, так и в Украине.

Из внутренних факторов на поведение клиентов и валютного рынка больше всего на этой неделе повлияют:

Решение НБУ по учетной ставке, которое будет озвучено 15 июня. Официальная инфляция в Украине снижается быстрее, чем прогнозировал Нацбанк. При этом регулятор сохраняет ключевую ставку на уровне 25% годовых с июня прошлого года. Это повышает привлекательность гривневых вложений в банковской системе и таким образом снижает давление на курс на валютном рынке. Частично регулятор добился поставленных целей.

Теперь, при дальнейшем снижении показателей официальной инфляции (в мае она замедлилась до 15,3% в годовом измерении), перед чиновниками НБУ встал нелегкий выбор.

По канонам инфляционного таргетирования сейчас уже необходимо снижать учетную ставку. Но в условиях войны и значительного дефицита бюджета — это рискованный шаг как для банков, которые зарабатывают сейчас на депозитных сертификатах и военных облигациях с ОВГЗ, так и для населения, которое не готово при повышенных военных рисках держать значительные денежные средства на счетах в банках в случае снижения ставок по вкладам и депозитам.

Читайте также: Приватбанк, Райффайзен, ПУМБ и остальные: кто и на чем зарабатывал и терял в 1 квартале

А это чревато для банковской системы выходом огромной суммы гривневых ресурсов на потребительский и валютный рынки, если банки не будут давать ставок по таким вложениям граждан, адекватных уровню рисков. Прямо или косвенно, но все эти ставки «завязаны» на учетной ставке Нацбанка, что делает его решение в этот раз особенно важным для всего ресурсного и валютного рынков.

Мой прогноз: в этот раз Нацбанк не станет делать резких движений, чтобы не нарушить шаткое равновесие на валютном и финансовом рынке. Если регулятор и решится снижать учетную ставку, то не более, чем до 22−23% годовых.

НБУ постарается и дальше стимулировать банки на привлечение ресурсов от населения на максимально возможные сроки, чтобы связать тот гривневый навес, который возник с прошлого года, когда за счет эмиссии на рынок вышло около 400 млрд гривен.

Ведь именно эти «горячие» деньги, в сочетании со значительным дефицитом бюджета уже этого года, способны серьезно расшатать хрупкое равновесие на наличном валютном рынке, что потом неизбежно скажется и на межбанке. Даже при условии активных интервенций Нацбанка.

Поэтому в этот раз решение регулятора очень важно для всех финансовых аналитиков, с точки зрения дальнейших перспектив курса гривны до конца 2023 года, а также поведения всего ресурсного межбанковского рынка на этот период.

Дополнительно на поведение валютного рынка повлияют:

Время запуска полноценной работы недавно продленного «зернового коридора». Пока россия продолжает ставить «палки в колеса» в этом вопросе, что снижает приток валюты на межбанк от аграриев, которые поставляют свою продукцию на внешние рынки в рамках Зерновой сделки.

Читайте также: Карта «зернового коридора» снова в игре: что происходит и как отразится на курсе доллара

Скорость и эффективность ликвидации последствий экологической катастрофы после взрыва рашистами Каховской ГЭС, а также баланс потребления электроэнергии Украиной. Сейчас значительные финансовые ресурсы правительства брошены на минимизацию последствий затопления территорий Украины. Это не только значительные затраты в гривне, но и покупка импортного оборудования за границей.

Читайте также: На восстановление дамбы Каховской ГЭС понадобится 3−5 лет: стоит ли это делать

Кроме этого, в последние дни в Украине снова начались перебои с электричеством, что заставляет наших энергетиков покрывать его нехватку за счет западных партнеров. В итоге, и первое, и второе приведет к росту спроса на валюту на межбанке, что будет закрываться, в основном, за счет интервенций Нацбанка по 36,9343 гривны за доллар.

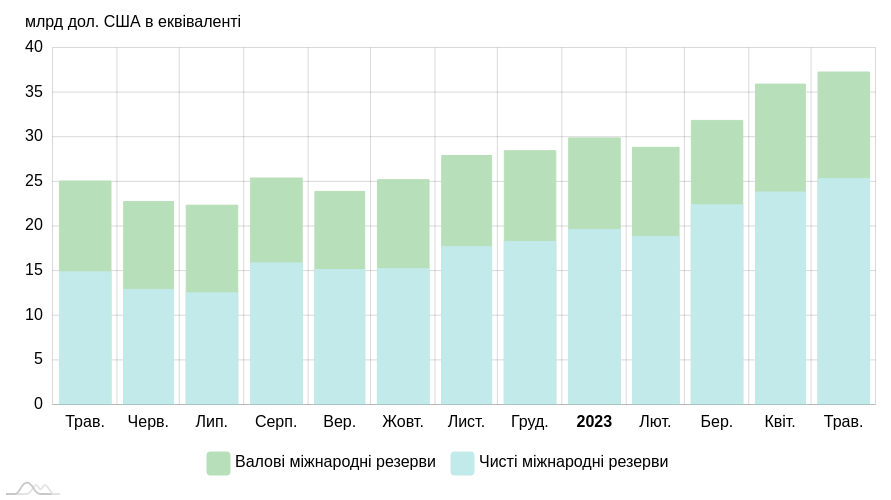

Это повлияет на размер ЗВР, хотя и не критично, так как западная помощь сейчас поступает своевременно и в полном объеме. Это позволило увеличить резервы до рекордных $37,3 млрд.

Динамика международных резервов

Объемы привлеченных Минфином средств на аукционе 13 июня, где будут размещаться военные облигации на сроки 378 и 581 дней, а также бенчмарк-ОВГЗ на 980 дней с ограничением в 7 млрд гривен.

Мой прогноз по данному аукциону: Минфин разместит гривневых бумаг на сумму от 3,7 млрд до 6 млрд гривен с доходностью от 18,4% до 19,75% годовых.

Причем в этот раз основной спрос придется на облигации сроком на 378 и 581 день под 18,4% и 19,50% годовых соответственно, а вот бенчмарк-ОВГЗ будут пользоваться меньшим спросом.

Банки, которые покупали их в свои портфели для закрытия норматива резервирования, уже выполнили свои задачи. Поэтому в последнее время наблюдается спад интереса со стороны финучреждений к этому виду бумаг. Этот спад объясняется также некоторыми нюансами бухгалтерского учета и переоценки портфелей ценных бумаг в балансах банков, что делает их приобретение не всегда самым выгодным вложением для финучреждений.

Плюс доходность депсертификатов НБУ пока составляет 25% годовых на сроки, сопоставимые со сроками размещаемых Минфином облигаций, где доходность, даже с учетом отсутствия налогообложения, ниже.

Кроме того, под портфель ценных бумаг банкам надо формировать резервы, чего нет при размещении в депсертификаты.

Все это на данном этапе снижает интерес банков к покупке облигаций в пользу размещения средств в депозитные сертификаты Нацбанка.

Выплаты же Минфином процентов в гривне по 8 выпускам облигаций 14 июня не станут большой проблемой для ресурсного и валютного рынка, так как речь идет о сравнительно небольших суммах. А под погашение облигаций в евро 15 июня на сумму более 142 млн евро Минфин уже зарезервировал необходимые средства. Это, с учетом валютных ограничений Нацбанка, также не спровоцирует перекосов на валютном рынке после того, как инвесторы получат свои деньги.

В итоге, эта неделя будет достаточно сложной на украинском валютном рынке по евро за счет скачков пары евро/доллар на внешних рынках, а по доллару особых сюрпризов ждать не стоит.

Прогноз курса доллара и евро на 12−16 июня

Межбанк:

Доллар. Котировки безналичного доллара сохранятся в пределах уже привычного коридора 36,5686−36,9343 гривны. НБУ продолжит удерживать данный коридор, продавая доллар по 36,9343 гривны, и потратит на это «чистыми» из ЗВР, по моим расчетам, порядка $320- 540 млн.

Евро. Колебания по паре евро/доллар усилятся уже с понедельника. А пик скачков курса евро на нашем межбанке придется на 13−15 июня.

По моим прогнозам, пара евро/доллар на этой неделе будет находиться в коридоре 1,062−1,089 доллара за евро. Это приведет к существенным колебаниям курса евро и на украинском межбанке в пределах от 38,83 до 40,22 гривен за евро.

Наличный рынок:

На наличном рынке по доллару спред в большинстве банков и в обменниках финкомпаний составит от 20 до 30 копеек, а по евро — от 25−35 копеек до 1 гривны.

Несмотря на возросшие курсовые риски по евро, на этой неделе спред в 1 гривну будут выставлять все же только самые «жадные» сети обменников.

Большинство же предпочтет работать в формате «с оборота» со средним уровнем спреда, но станет достаточно часто менять свои ценники в течение дня, в зависимости от поведения евро относительно доллара на внешних рынках.

Курс наличного доллара:

В большинстве касс банков доллар на этой неделе будет находиться в пределах коридора купли и продажи от 36,60 до 37,55 грн.

В обменниках финкомпаний коридор ценников покупки и продажи американской валюты будет находиться в более узких пределах: от 36,80 до 37,45 грн.

Курс наличного евро:

В банках котировки наличного евро при покупке/продаже будут находиться в пределах коридора от 39,20 до 40,90 грн.

А в обменниках финкомпаний курс евро будет находиться в пределах коридора покупки и продажи от 39,55 до 40,65 грн.

Курс доллара и евро на неделю: лучшие дни для спекуляций на евровалюте - Минфин

Read More

No comments:

Post a Comment