Рост подразумеваемой волатильности и повышение левериджа на рынке деривативов указывают на вероятность начала резких колебаний цены биткоина. К таким выводам пришли аналитики Glassnode.

#Bitcoin has traded into a narrow price range for over 2 months, as more traders move risk neutral cash-and-carry positions.

But derivatives markets are now pricing in a high volatility move just over the horizon.

Read our analysis in The Week On-chain👇https://t.co/cyTLZGqfCU

— glassnode (@glassnode) March 21, 2022

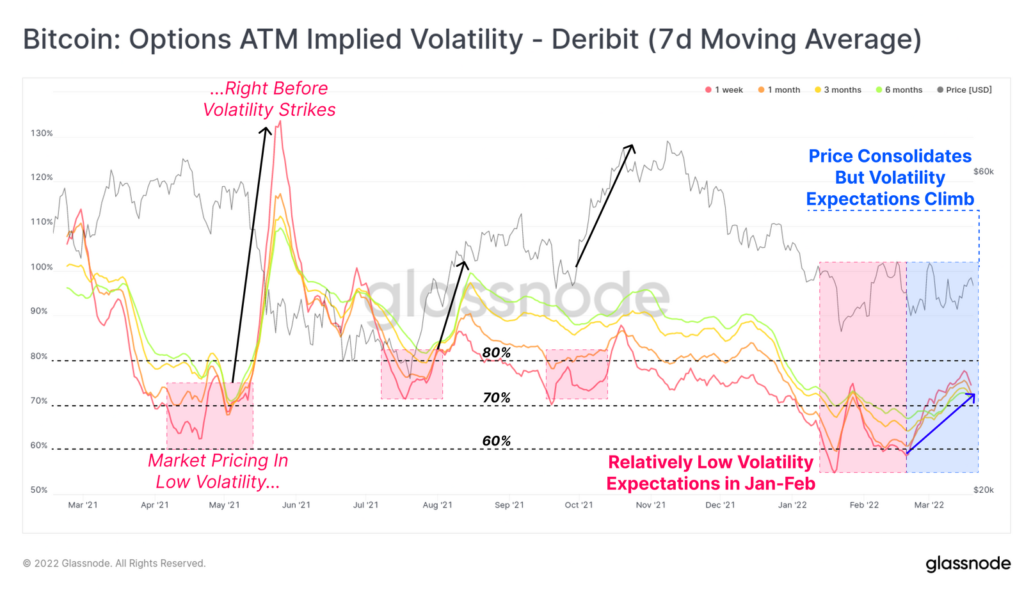

На фоне торговли в узком диапазоне в последние два месяца подразумеваемая волатильность на рынке биткоин-опционов превысила ценовой коридор в 60%-70%. Ранее аналогичная динамика наблюдалась накануне обвала в мае 2021 года, ликвидации шортов в июле и октябре.

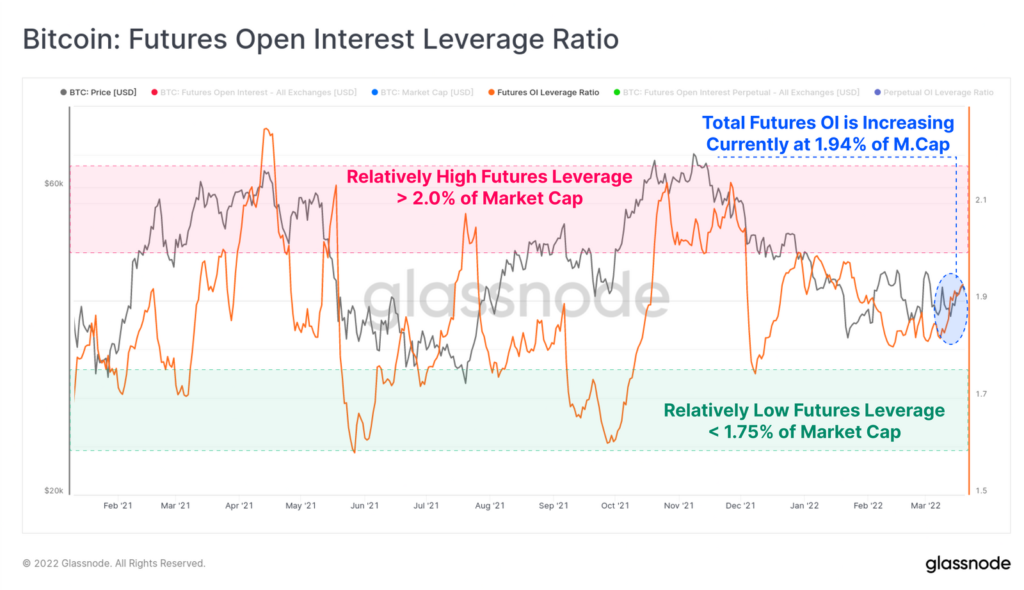

На рынке биткоин-фьючерсов открытый интерес (ОИ) достиг 1,94% от капитализации первой криптовалюты. Прежде превышение порога в 2% приводило к резкому сокращение левериджа.

Схожая картина сформировалась и на рынке бессрочных контрактов — ОИ в 1,28% от суммарной рыночной стоимости BTC вошел в «зону риска».

По оценкам специалистов, наибольшая покупательская активность на спотовом рынке сосредоточена на американских и европейских рынках, тогда как основное давление продавцов формируется в дневное время в Азии.

Подобные тенденции стали проявляться с 2020 года. Реакцию западных трейдеров эксперты объяснили ультрамягкой монетарной политикой ФРС и ЕЦБ, которая привела к снижению покупательной способности фиата. В преобладании продаж их азиатскими оппонентами они усмотрели сдержанные ожидания из-за влияния пандемии COVID-19 и ликвидации лонгов после активных покупок на вершине рынка в октябре-ноябре 2021 года.

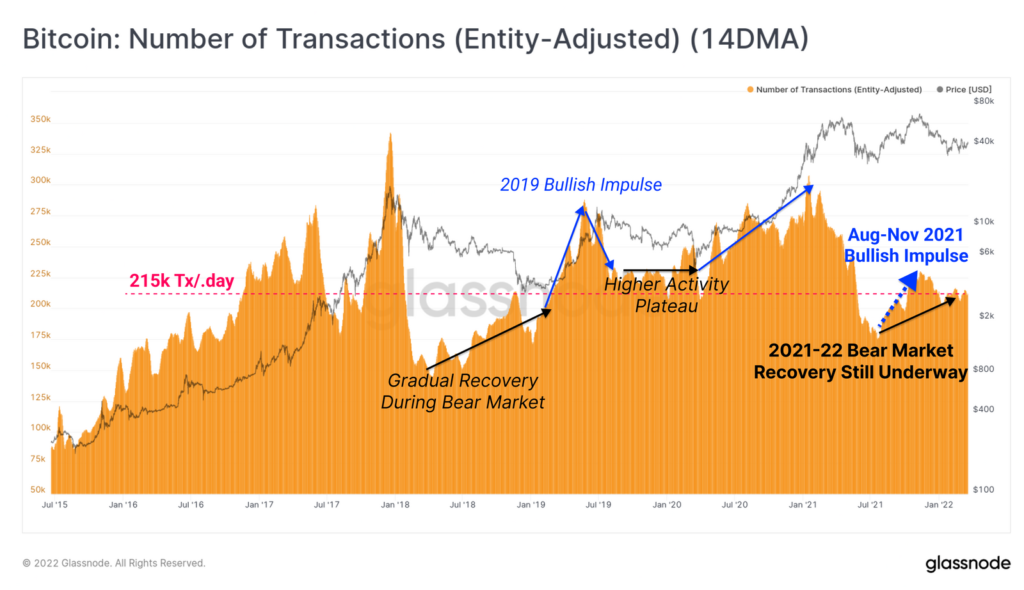

В настоящий момент ончейн-метрики соответствуют медвежьему рынку. Новые биткоин-адреса растут темпом в ~110 000 в сутки, демонстрируя умеренное повышение. Схожая картина и по показателю количества транзакций: 14-дневная скользящая средняя находится на отметке в 215 000, что ниже характерных для 2019-2020 годов значений.

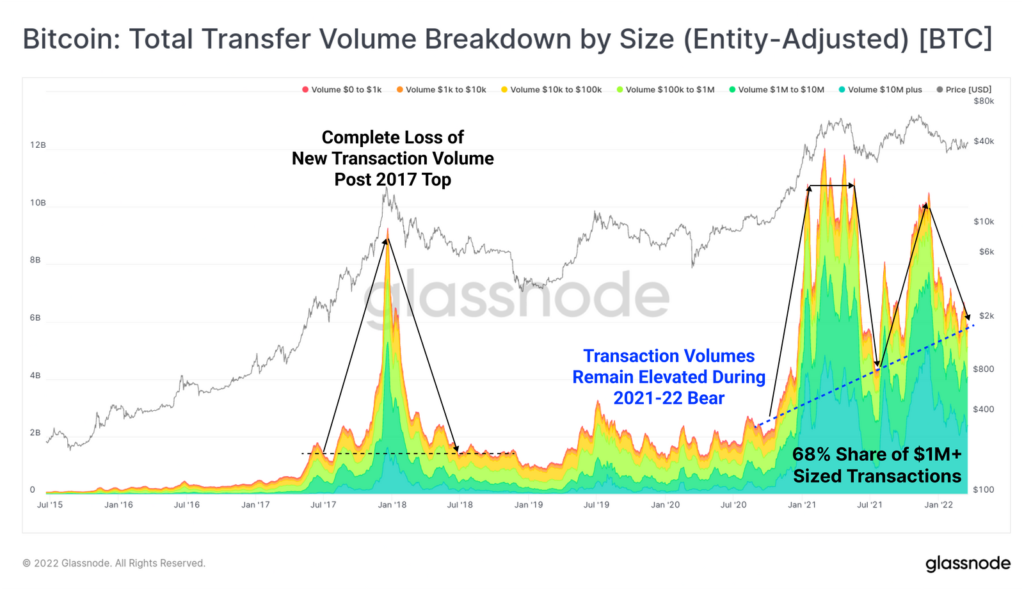

К настоящему времени возросла доля крупных транзакций (на суммы в эквиваленте от $1 млн) с привычных для 2021 года 50% до нынешних 65%-70%. На фоне снижения совокупного показателя объема это сигнализирует о реализации медвежьего сценария, предупредили специалисты.

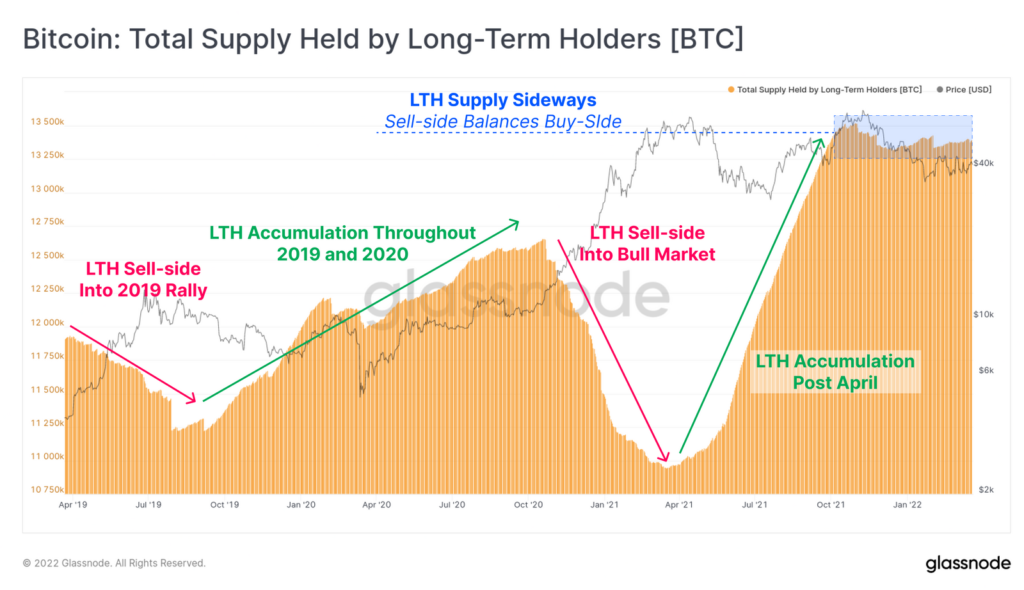

Объем находящихся в распоряжении ходлеров монет стагнирует после установления нового исторического максимума в октябре. Аналитики пришли к выводу, что накопление биткоинов долгосрочными инвесторами в течение последующего периода уравновешивалось их тратами.

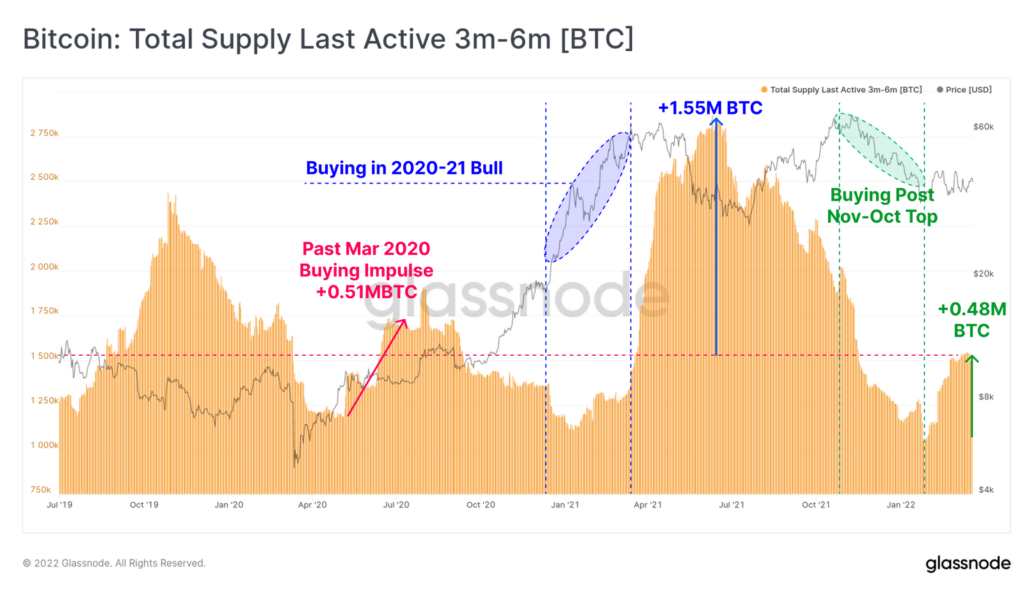

С января стало расти число монет, последние транзакции с которыми совершались в период от трех до шести месяцев, — потенциал для перехода в категорию ходлеров. За этот период показатель вырос на 480 000 BTC, что близко к 510 000 BTC, накопленным в период после обвала в марте 2020 года.

Сохранение подобной тенденции укажет на снижение ценовой чувствительности этой части совокупного предложения биткоинов. Для быков это будет носить конструктивный характер.

Напомним, 22 марта биткоин протестировал отметку $43 000.

Ранее глава DeVere Group Найджел Грин спрогнозировал рост биткоина до $50 000 в течение марта.

Подписывайтесь на новости ForkLog в Telegram: ForkLog Feed — вся лента новостей, ForkLog — самые важные новости, инфографика и мнения

Нашли ошибку в тексте? Выделите ее и нажмите CTRL+ENTER

Аналитики Glassnode предупредили о грядущем всплеске волатильности биткоина - ForkLog

Read More

No comments:

Post a Comment